紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

あなたは、上昇しているチャートを見て「どこまで上昇するかな」「エントリーしたら下落するかも」と思って、なかなかエントリーできないということはないでしょうか?

また、反落したら「どこまで下がるんだろう」とか、反発したら「このまま上がり続けるかな」と考えてしまい、自分の判断に自信が持てずに悩んでいる人も多いと思います。

そんなあなたでも、実は簡単にどこで反発するか、どこまで上がり続けるかが分かる方法があるんです。

それは「値幅」に注目する方法です。

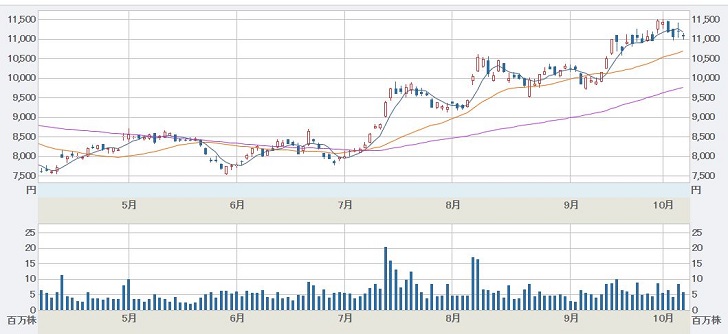

以下はソフトバンクグループ(9984)の2018年4月~10月の日足チャートです。

出所)日経新聞スマートチャート

ずっと上昇し続けているチャートでも、細かく見ると上下に動きながら上がっているのがわかりますか?

このとき、上がっていく値幅と反落して下がっていく値幅、そして反発して再度上がっていく値幅には、ある規則が当てはまる場合が多いのです。

それが「フィボナッチ」です。今回は「フィボナッチ」を使って、株の値動きの転換点を予測して売買する方法を説明していきたいと思います。

数式や理論を理解する必要はありません。値動きの「規則性」だけでも覚えることで、反発ラインで待ち伏せすることができるようになったり、売買することに迷いがなくなると思いますので、ぜひ最後まで読んでみてくださいね。

- フィボナッチ数列やフィボナッチ比率について詳しく知ることができる

- フィボナッチリトレースメント、フィボナッチエクスパンションで相場の転換点が予測できる

- フィボナッチを利用した売買手法を伝授

フィボナッチとは

まずはじめに、一言に「フィボナッチ」といっても数列や比率など色々な種類があります。本記事では、それぞれ区別して説明していきます。

一般的には、「フィボナッチ比率を使った値動きの予測方法」を総称して「フィボナッチ」と言うことが多いです。

とりあえず、さらっと読み進めてみましょう。

フィボナッチ数列

フィボナッチ数列とは、イタリアの数学者であるレオナルド・フィボナッチという人が発行した「算盤の書」に記載されたことで「フィボナッチ数列」と呼ばれているのですが、次の規則にもとづいて算出された数列のことを言います。

- ゼロからはじまり、1番目の数を1とする

- 2番目以降の数は、1つ前と2つ前の数の和とする

n番目の数をFnとして、数式で表すと

- F0=0

- F1=1

- Fn=(Fn-1)+(Fn-2) ※nは2以上

となり、数列にすると

0,1,1,2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610, 987,・・・

となります。

フィボナッチ比率

フィボナッチ比率は、フィボナッチ数列をもとに算出されているのですが、たとえば、フィボナッチ数列の隣同士の数の比率を見てみると

1÷2=0.5

2÷3=0.666

3÷5=0.6

5÷8=0.625

8÷13=0.615

となり、これを続けていくと「0.618」に収束していきます。

この「1:0.618」という比率は「黄金比」とも言われ、ミロのヴィーナスなどでも有名な「もっとも安定し、美しいとされる比率」です。

人は、この比率を見ると自然と心地よいと感じるようになり、群集心理が働く相場の世界でも、この比率が意識された値動きをすることが多くなります。

そして、同じように

- 1つおきの数の比率は「0.382」

- 2つおきの数の比率は「0.236」

に収束していきます。

さらに、株などでテクニカル分析をする際には、

1-0.236=0.764

1+0.236=1.236

1+0.382=1.382

などの比率や、

切りの良い「0.5」「1」などの比率、

さらには「0.618」の逆数である「1÷0.618=1.618(こちらも黄金比)」を合わせて、フィボナッチ比率として使われることが多いようです。

まとめると

0.236,0.382,0.5,0.618,0.764,1,1.236,1.382,1.618,・・・

などの比率が、テクニカル分析でよく使われるフィボナッチ比率になります。

フィボナッチの株式投資での使い方

前項では、数列や比率などの理論的な説明をしましたが、ここからは、「フィボナッチ比率」を使ってどのように相場を読んでいくのかについて説明していきたいと思います。

フィボナッチリトレースメント

リトレースメントとは、「値動きの方向に対して一時的に少し逆方向に動く」という意味で使われます。

つまり、フィボナッチリトレースメントは、

- 上昇トレンド時:一時的に少し下落する

- 下降トレンド時:一時的に少し上昇する

という場合に使われます。

具体的に、上昇トレンドの場合について見ていきましょう(下降トレンドの場合は、逆の値動きになります)。

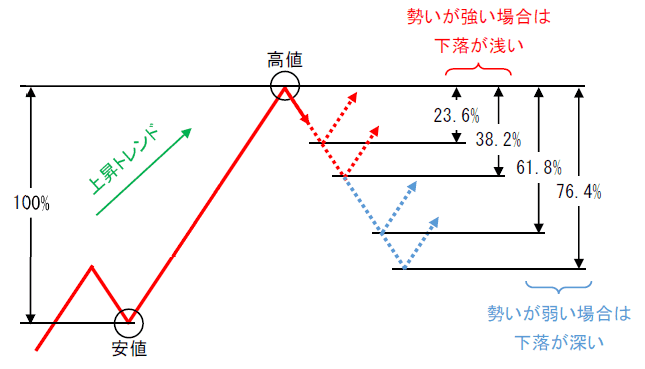

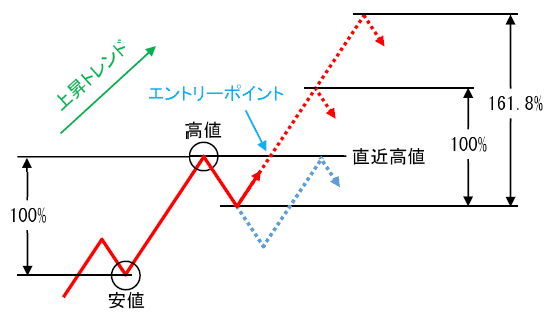

上昇トレンドでは、値動きは右上の方向に動いていきますが、ある程度上昇すると「利食い」や「買われ過ぎと判断」などにより、下図のように一旦下落します。

この際、上昇時の高値と安値の値幅を100%としたとき、下落の値幅をフィボナッチ比率を使って予測するのです。

上昇の勢いが強い場合は、23.6%や38.2%で反発し(赤い点線)、上昇の勢いが弱い場合は、61.8%や76.4%で反発します(青い点線)。

それよりも下落する場合は、トレンドが転換する可能性が出てきます。

これは、群集心理により、多くの投資家がフィボナッチ比率を意識して「そろそろ反発するかな」と判断して買いが入ることで、このような値動きをする傾向が高くなるのです。

ちなみに、値幅の取り方は、ローソク足の「実体」「ヒゲ」のどちらかに決まっている訳ではないため、人によって予測するポイントが違いますので、フィボナッチ比率でピッタリ反発するとは限りません。

そのため、フィボナッチ比率を全部暗記する必要はなく、目安として「1/3」「1/2」「2/3」くらいで反発することが多いと覚えておけば大丈夫でしょう。

フィボナッチエクスパンション

エクスパンションとは、「拡張」という意味があり、値幅が広がっていくという使われ方をします。

つまり、フィボナッチエクスパンションは、フィボナッチリトレースメントで一時的に逆方向に動いたものが、

- 上昇トレンド時:再び大きく上昇する

- 下降トレンド時:再び大きく下降する

という場合に使われます。

こちらも、上昇トレンドの場合について見ていきましょう(下降トレンドの場合は、逆の値動きになります)。

上昇トレンドで一時的に下落したものが、下図のように再び上昇を始めます。

フィボナッチリトレースメントと同じく、上昇の値幅を100%としたとき、再上昇の値幅をフィボナッチ比率を使って予測するのです。

通常は、同じ値幅(100%)まで上昇することが多いですが、上昇の勢いが強い場合は、それ以上、上昇することもあり、フィボナッチ比率で上げ止まりやすくなります(赤い点線)。

また、上昇の勢いが弱く、下落の値幅が50%よりも大きい場合は、再上昇時に直近高値を超えることができずに下落することも多いです(青い点線)。

そのため、再上昇時に売買する場合は、一般的に、直近高値を上抜けたところが、リスクが少ない買いエントリーポイントになります。

その他、「フィボナッチファン」「フィボナッチアーク」「フィボナッチタイムゾーン」などがありますが、少し混乱してしまうかもしれませんので、今回は割愛したいと思います。

フィボナッチを使った売買手法とは?上昇相場で順張りの場合の例

それでは、実際のチャートを見ながら、フィボナッチを使ってどのように売買するのかについて説明していきます。

フィボナッチを使う場合、「順張り」「逆張り」どちらの手法でも売買できますが、今回は、上昇時の順張りでの手法を例に挙げたいと思います。

まず、ある程度上昇した後で、上げ止まっているチャートを探します。

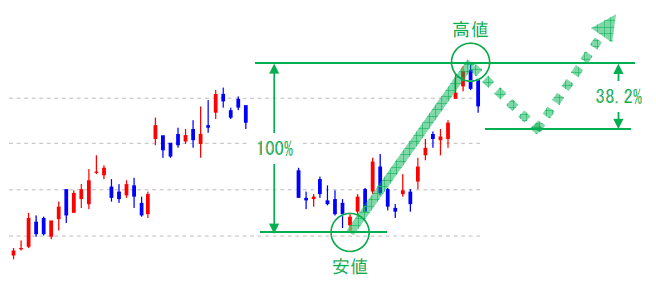

下図は、「三菱電機(6503)」の2017年9月22日時点の日足チャートです。

そして、直近の高値と安値に線を引いたときの値幅を100%とし、直近高値から38.2%下落したところに線を引きます。

「順張り」は、トレンドの波に乗って利益を増やしていく手法ですので、できるだけ上昇の勢いが強い銘柄にエントリーすることで、リスクを減らし利益を増やすことができます。

そのため、先ほど引いた38.2%の線よりも上で反発する(緑の点線)のを確認することで、上昇の勢いが強い銘柄であるかどうかを判断します。

(この線よりも下がった場合は、エントリーを見送ります)

その後の値動きを見てみましょう。

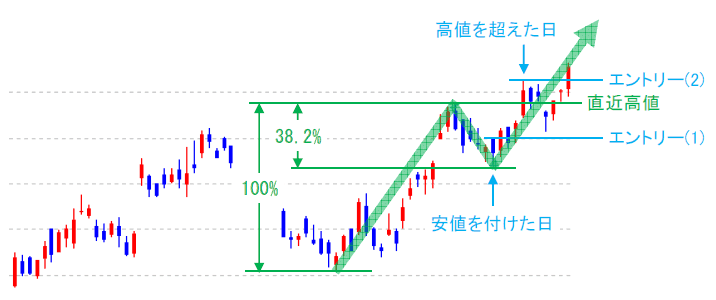

下図のように、9月28日に安値を付けていますが、ちょうど38.2%のところで反発していますので、フィボナッチ比率が意識されているのが分かりますね。

これで、上昇の勢いが強く、ここからさらに上昇していくかもしれないということが予測できます。

ただし、反発を確認しただけでは、まだ、判断の根拠としては弱いので、次の意識されるポイントである「直近高値」を上抜けることも確認します。

上図を見ても分かるとおり、直近高値付近で一旦もみ合っていますよね?

ここで、利食いする人達と、さら上昇すると思って買っている人達が交錯すると、このような値動きになりやすくなります。

そして、この「反発」と「上抜け」の2つが確認できれば、上昇していく可能性が高いと判断できるでしょう。

エントリーポイントとしては、「高値を超えた日」の高値がリスクが少ないので、通常は、上図の「エントリー(2)」のところで逆指値を設定しておきます。

しかし、ある程度リスクを取って利益を増やしたいという人は、「安値を付けた日」の高値を超えて「反発したことを確認」したところで「試し買い」をする方法もあります(上図の「エントリー(1)」)。

これは、「フィボナッチ比率で反発する」という予測を立てて、その通りに反発したので、その後の「フィボナッチエクスパンションも機能する」という予測も当たるかもしれないという前提で、「試しに買ってみよう」というものです。

そして、予測どおりに上昇した場合は、「エントリー(2)」のところで「買い増し」をします。

この場合、「試し買い」の購入株数は当初予定していた株数の「1/3」や「半分」にしておき、残りの分を「エントリー(2)」のところで購入します。

そうすることで、予測が外れた場合の損失は小さくて済み、予測が当たった場合の利益は大きくなるのです。

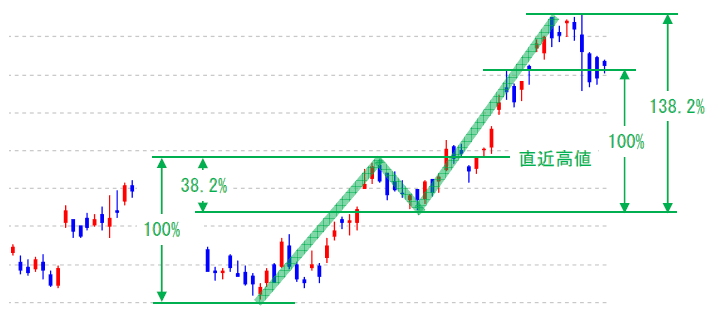

それでは、さらにその後どうなったのか見てみましょう。

直近高値を越えた後、100%のところで一旦上げ止まっていますが、最終的には138.2%まで上昇しましたので、フィボナッチエクスパンションも機能し、上昇の勢いも強かったのだということが分かりますね。

このように、フィボナッチを使うことで、相場の勢いを判断したり、今後の値動きの値幅を予測したりすることができるようになるのです。

相場の転換点を予測するには、フィボナッチと併せてエリオット波動について理解しておくと、より精度が高まると思いますので、以下の記事も読んでみてください。

エリオット波動理論を使って株価の未来を予測し、大きく儲ける方法とは

まとめ

いかがでしたでしょうか?

フィボナッチは、他のサイトや書籍でもいろいろな説明がされており、比率の算出の仕方や線の引き方など、たくさんの種類がありますので、混乱してしまう人も多いかもしれません。

しかし、目的は「相場を読むこと」です。正確な比率どおりに動くとは限りませんので、細かい理論を暗記する必要はありません。

重要なのは、「そろそろ反発するかな」とか「こう動いたから、この相場は強いかも」という判断の「目安」を持つことです。細かいことは気にせず「どうしてそういう動きをするのか」という根拠をしっかりと理解することを心掛けましょう。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。