紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

オプション取引には興味があるけど、「売る権利を買う」とか「買う権利を売る」とか、仕組みがややこしくてよく理解できない。

そもそもオプション取引と先物取引は何が違うの?

オプション取引は、先物取引と同じく金融派生商品に分類されるものの、その仕組みは全く異なっています。取引次第では損失が限定されるので、効率的に儲けることができます。

オプション取引にはいくつか種類がありますが、個人投資家が主に取引できるのは「日経225オプション」ですので、この記事では「日経225オプション取引」を前提にお伝えしていきます。

この記事では、オプション取引とは何かというところから先物取引との違い、また、オプション取引の種類やメリット・デメリットなどについて、図解付きで分かりやすく解説していきます。

オプション取引をこれから始めようか検討している方の役に立つと思いますので、ぜひ最後までご覧ください。

- オプション取引と先物取引の違いがわかある

- オプション取引の種類とメリット・デメリットがわかる

- オプション取引をするのにおすすめの証券会社がわかる

オプション取引とは?先物取引とどう違うの?

オプション取引や先物取引という言葉は聞いたことあるけど、一体何が違うのかよくわからないという方は多いのではないでしょうか。

実際のところ、オプション取引と先物取引は両者ともデリバティブと呼ばれる金融派生商品に分類されますが、取引の仕組みは全く異なっています。

それぞれの取引の仕組みについて、きちんと理解するところから始めていきましょう。

オプション取引とは?オプション取引の仕組み

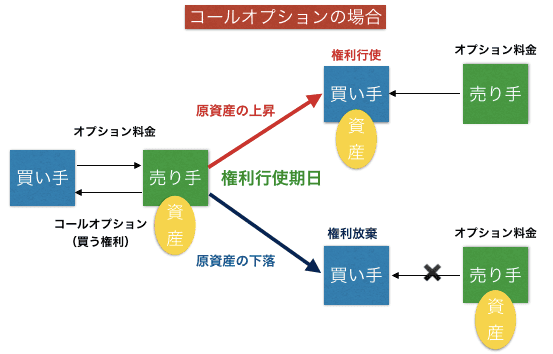

オプション取引とはある期日にあらかじめ決めた価格および数量で、商品の売買が可能な権利を売買する取引です。言い換えれば、オプション取引とは買う権利と売る権利を売買する取引です。

オプション取引には権利の買い手と権利の売り手が常に存在しています。

権利の買い手は、権利の売り手にオプション料金を支払うことで、将来的な価格変動リスクをヘッジしたり、儲けを狙うことができます。

一方、権利の売り手は、権利の買い手からオプション料金を受け取る代わりに、将来的な価格変動リスクを引き受けることになります。

権利行使日を迎えると、権利の買い手は権利を持っていることから、権利を行使するか否かを選択します。そして、権利の売り手は、権利の買い手が選択した意思に応じることになるのです。

オプション取引の仕組みの具体的なイメージ図は以下の通りです。

先物取引とは?

先物取引とは、ある期日にあらかじめ決められた価格および数量で、商品の売買を約束する取引です。

先物取引の商品には、指数から資源、穀物までさまざまな種類のものがありますが、代表的なものは「日経225先物」「日経225mini先物」でしょう。

先物取引の利用にはリスクヘッジとしての側面があります。

先物取引は、将来的な価格変動リスクを軽減する役割を担っているのです。

先物取引については、以下で詳しく解説しています。

先物取引とオプション取引初心者にはどちらが取引しやすい?

先物取引とオプション取引では、仕組みや性質が大きく異なることをご理解いただけたかと思います。

オプション取引における権利の売買というのは仕組みが複雑であることから、初心者が取引を始めるにあたっては、先物取引の方が始めやすいと感じるかもしれません。

しかしながら、オプション取引はその仕組みを一度理解してしまえば、商品の種類は限られているため、利益を上げやすくなります。

オプション取引の種類は?

オプション取引には、大きく分けて以下の2つの種類があります。

- コールオプション

- プットオプション

コールオプションとは、買う権利のことを指します。また、プットオプションとは、売る権利のことを指します。

コールオプション

コールオプションとは買う権利のことを指します。

厳密に言うと、将来のある期日において、ある特定の値段で株式などの資産を買うことができる権利を指します。

日経平均株価が上昇すれば、コールオプションの価格(プレミアム)も上昇します。

プットオプション

プットオプションとは売る権利のことを指します。

厳密に言うと、将来のある期日において、ある特定の値段で株式などの資産を売ることができる権利を指します。

日経平均株価が下落すれば、プットオプションの価格(プレミアム)も上昇します。

オプション取引の4つの注文方法

オプション取引には、コールオプションとプットオプションの2つの種類があることはすでに説明しましたが、それぞれの種類に対して買いと売りがあることから、全部で4つの注文方法があります。

- コールオプションの買い

- コールオプションの売り

- プットオプションの買い

- プットオプションの売り

では、それぞれの注文方法のパターンについて、さらに詳しく見ていきましょう。

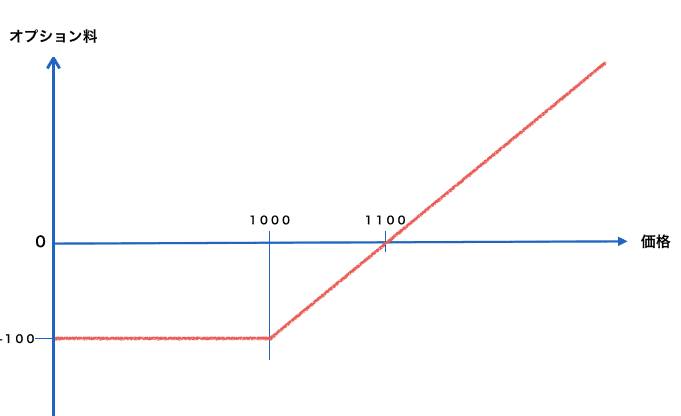

コールオプションの買い

コールオプションの買いとは、言い換えれば、買う権利の買い手ということになります。

将来的に原資産がどれだけ値上がりしても、あらかじめ決められた価格で買う権利を持っていることになります。そのため、利益を上げるためには、権利を行使する時に、あらかじめ決められた価格と比べて、原資産が値上がりしている必要があります。

例えば、コールオプションが次のような条件で提示されているとします。

- 原資産:A株

- 権利行使期日:2018年9月1日

- 権利行使価格:1,000円

- オプション料金:100円

この条件におけるコールオプションの買いとは、2018年9月1日にA株を1,000円で買える権利を買うことを意味しています。

損益図は以下のようになります。

はじめに権利の売り手に対してオプション料金100円を支払います。そのため、2018年9月1日の権利行使期日において、A株が1,100円を上回っていれば、利益を上がられることになります。

また、もし権利行使期日においてA株が1,000円を下回っていれば、1,000円で買う権利を放棄することも可能です。この場合には、最初に支払ったオプション料金100円だけが損失になります。

コールオプションの買いは、原資産価格が上がるほど利益が大きくなるため、利益に上限はなく、損失は限定された取引になります。

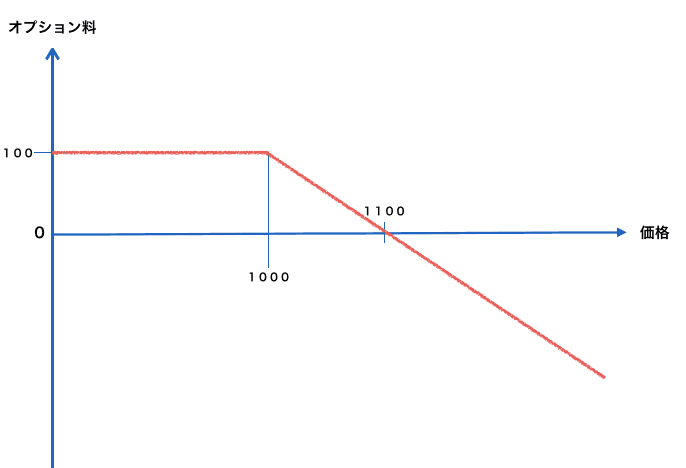

コールオプションの売り

コールオプションの売りとは、言い換えれば、買う権利の売り手ということになります。

コールオプションの売り手は、買い手が権利を行使した時には、あらかじめ決められた価格で必ず売らなければなりません。そのため、利益を上げるためには、コールオプションの買い手が権利を行使しないことが条件となります。

例えば、コールオプションが次のような条件で提示されているとします。

- 原資産:A株

- 権利行使期日:2018年9月1日

- 権利行使価格:1,000円

- オプション料金:100円

この条件におけるコールオプションの売りとは、2018年9月1日にコールオプションの買い手が権利行使をした場合、A株を1,000円で売ることに応じなければならないことを意味しています。

損益図は以下のようになります。

はじめに、コールオプションの売り手は買い手からオプション料金として100円を受け取ります。

そして、2018年9月1日においてA株が1,000円以下であれば、買い手は権利行使をすることなく放棄してくることが想定されます。そのため、売り手は最初に受け取ったオプション料金である100円を受け取ることができます。

しかしながら、2018年9月1日におけるA株の価格が1,000円を上回っていれば、買い手は権利を行使してくるため、上回った分の差額から受け取ったオプション料金を引いた金額が損失になります。

コールオプションの売りは、原資産価格が上がれば上がるほど損失が大きくなるため、損失に上限はなく、利益は限定された取引になります。

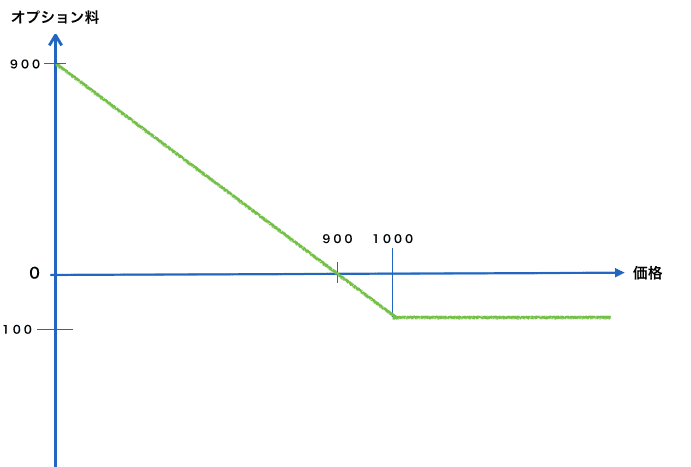

プットオプションの買い

プットオプションの買いとは、言い換えれば、売る権利の買い手ということになります。

プットオプションの買い手は、将来的に原資産がどれだけ値下がりしたとしても、あらかじめ決められた価格で売る権利を持っていることを意味します。そのため、利益を上げるためには権利を行使する時に、あらかじめ決められた価格と比べて、原資産が値下がりしている必要があります。

例えば、プットオプションが次のような条件で提示されているとします。

- 原資産:A株

- 権利行使期日:2018年9月1日

- 権利行使価格:1,000円

- オプション料金:100円

この条件におけるプットオプションの買いとは、2018年9月1日においてA株を1,000円で売る権利を買うことを意味しています。

そのため、損益図は以下のようになります。

はじめに、権利の売り手に対してオプション料金100円を支払います。そのため、プットオプションの買い手が利益を上げるためには、2018円9月1日の権利行使期日において、原資産価格が900円を下回っている必要があります。

またもし、権利行使期日において、原資産であるA株が1,000円を上回っていれば、プットオプションの買い手は1,000円で売る権利を放棄することが可能です。この場合には、最初に支払ったオプション料金である100円だけが損失になります。

プットオプションの買いは、利益・損失ともに限定された取引なのです。

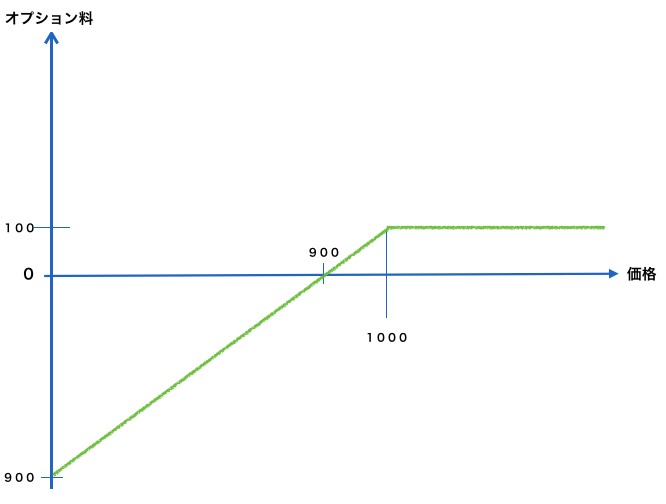

プットオプションの売り

プットオプションの売りは、言い換えれば、売る権利の売り手ということになります。

プットオプションの売り手は買い手が権利行使した時には、たとえ原資産がいくらになろうとも、あらかじめ決められた価格で買い取らなければなりません。そのため、利益を上がるためにはプットオプションの買い手が権利を行使しないことが条件となります。

例えば、プットオプションが次のような条件で提示されているとします。

- 原資産:A株

- 権利行使期日:2018年9月1日

- 権利行使価格:1,000円

- オプション料金:100円

この条件におけるプットオプションの売りとは、2018年9月1日にプットオプションの買い手が権利行使した場合、A株を1,000円で買い取らなければならないことを意味しています。

損益図は以下のようになります。

はじめにプットオプションの売り手は、買い手からオプション料金である100円を受け取ります。

そして、2018年9月1日においてA株の価格が1,000円以上であれば、買い手は権利を行使することなく放棄することが予想されます。そのため、プットオプションの売り手は最初に受け取ったオプション料金である100円が利益になります。

しかしながら、2018年9月1日におけるA株の価格が1,000円を下回っていれば、買い手は権利を行使してくるため、下回った差額からオプション料金を差し引いた金額が損失となります。なお、原資産価格はマイナスになることはないため、売り手の最大損失は原資産価格が0円になった時になります。

コールオプションの売りは、利益・損失ともに限定される取引なのです。

オプション取引のメリット・デメリット

オプション取引のメリット・デメリットにはどのようなものがあるのでしょうか。

さらに詳しく見ていきましょう。

オプション取引のメリット

日経平均株価が急上昇、急落をするような局面では、オプションの価格が大きくなることがあります。

つまり日経平均株価が急上昇するようなとき、コールオプションの価格が一気に何倍~何十倍にもなり、その逆の場合は、プットオプションが何倍~何十倍にもなることがあります。

投資資金がゼロになることもありますが、思惑が当たれば小さい金額で大きな利益を狙うことも可能になります。

オプション取引のデメリット

反対に、オプション取引の具体的なデメリトとしては、以下のような点が挙げられます。

- オプション取引専門の知識が求められる

- オプションの「売り手」は、元本以上の損失を被る可能性がある

オプション取引は、金融商品の中でも特徴のある仕組みを持った商品です。そのため、オプション取引できちんと儲けを上げるためには、オプション取引専門の勉強を行う必要があります。

また、オプション取引は証拠金取引であることは、すでに述べましたが、投資元本以上の金額が取引できるということは、裏を返せば、元本以上の損失を被る可能性があることを意味しています。

オプション取引において、リスク管理は徹底的に行う必要があるのです。

オプションを始めるなら買いから

では、これからオプション取引を始めようと検討しているあなたは、どのような取引から始めれば良いのでしょうか。

おすすめは、オプションの買いから始めることです。なぜなら、オプションの買いであればコール・プットを問わず、損失が限定されているからです。

一方、オプションの売り、とりわけコールの売りは損失に上限がありません。そのため、オプションの売りは相場の急変時に大きな損失を被る可能性があります。金融市場の暴落はいつ起きるかわかりません。

リスク管理が徹底できる、経験を持った方であれば話は変わってきますが、初心者の方は損失が限定されているオプション取引の買いから始めるようにしましょう。

オプション取引でおすすめの証券会社

オプション取引は、取扱いのある証券会社によって、必要証拠金や取引手数料、建玉上限などが異なります。そのため、オプション取引を行うにあたり、口座開設する証券会社選びは重要です。

現在、オプション取引を取扱う証券会社はいくつかありますが、その中でもおすすめはインターネット証券であるライブスター証券になります。

ライブスター証券では、オプション取引における取引手数料が約定代金に対して0.1512%、最低108円からと、業界最安値水準となっています。

日産証券、GMOクリック証券も、最低手数料は若干上がりますが、約定代金に対しての比率は0.15%となっています。

証券口座はいくつでも解説できますので、ご自身に合った証券口座を開設してみてください。

まとめ

日経225オプションの仕組みは、初心者にとっては理解しずらいところもあると思いますが、考え方としては「掛け捨ての保険」と同じような意味ですね。

毎月保険料を支払いますが、病気にならなければ支払った保険料は返ってきませんが、病気や死亡の際は保険でお金が返ってきます。

このように相場が急変しそうなとき、オプション取引を活用することで、株式の損失をカバーできたり、積極的に利益を狙いにいくことも可能になるのです。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。