紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

「株価が下がったところは、なんとなく買いにくい・・・」

実は多くの個人投資家は、このような“悩み”を持っていると思います。

株価上昇中に一時的に下がる「押し目買い」をうまく捉えることができれば、リスクを抑えつつ利益を獲得できるチャンスは広がります。

でも、「押し目だ!と睨んで買いを入れたのに、そのまま上がることなく下落してしまった…」なんて経験がある人も多いのではないでしょうか。

この経験が、「株価が下がったところは、なんとなく買い難い・・・」という考えにつながっているのです。

それでは一体どうすれば、タイミングよく押し目を捉えられるのでしょうか?また、何を基準に「ここは押し目だ」と判断すればいいのでしょうか?

この記事では、「押し目」による”絶好の買い場を見つける方法”について、実際に売買をしている僕の視点から、

・「押し目買い」のタイミングの捉え方

・「押し目買い」を成功させるための分析手法

・「押し目買い」のエントリー方法

・ 思惑が外れたときの対処方法

に至るまで、しっかり解説したいと思います。

押し目買いとは?

まずは押し目買いの基本的な考え方についてお伝えします。

押し目買いとは、株価が上昇する過程で、一時的に下落したところで「買いポジション」を持つことをいいます。

ここで“重要”になるのが、「株価が上昇する過程」というところです。

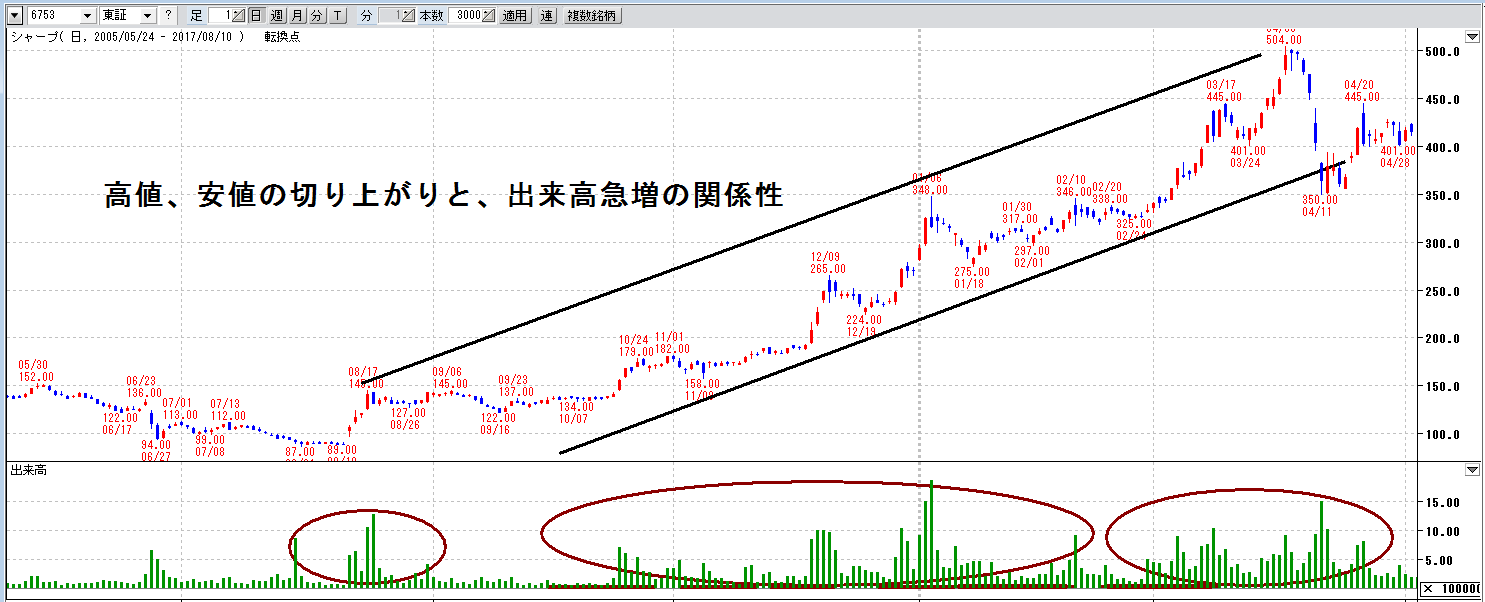

以下のチャートは押し目買いの状況を示したものです。

株価は右肩上がりの上昇を継続させていますが、丸で囲った部分に、ところどころ下げている部分があります。このポイントこそが、押し目買いのポイントということになります。

なぜ「押し目」という株価下落があるかというと、「利益を確定させたい」という投資家の売りによって一時的に株価が下落すると考えられます。

このチャートでは、「もっと上がりそうだから買いたい」という投資家を多く呼び込んだことから、さらに株価が上昇したということを表しています。

【重要】株価上昇トレンドの定義

繰り返しになりますが、押し目買いが成功する条件は、株価上昇が継続することが前提です。

つまり「先々、株価は上昇する」という“将来の株価のイメージ”があってはじめて押し目買いは成立します。

しかし押し目買いを入れる段階では、株価が上昇し続けるかどうかは誰にも分りません。

そこでチェックすべきは、株価が「上昇トレンドの定義」に沿っているかどうかです。

まずは「株価上昇トレンドの定義」について解説します。

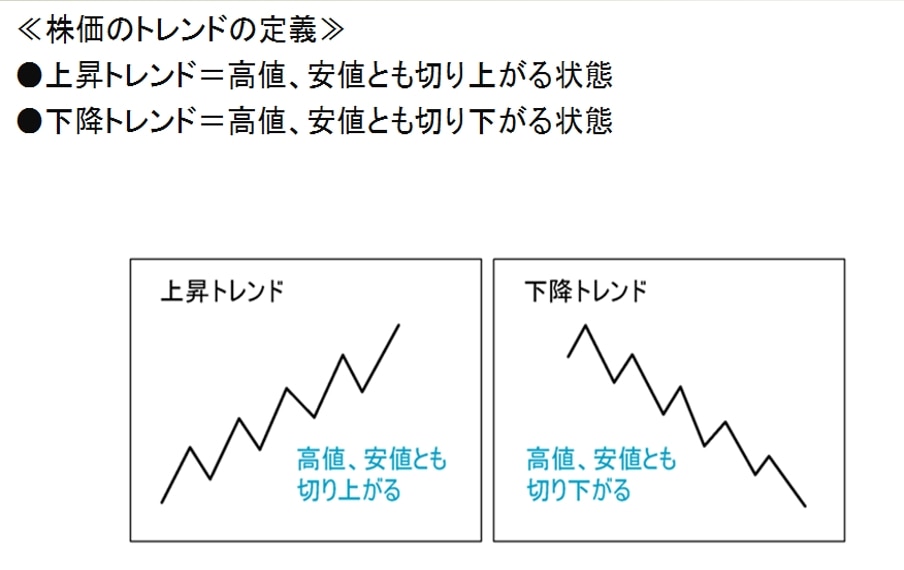

株価上昇トレンドの定義とは

株価上昇トレンドの定義とは、「高値、安値ともに切り上がっている状態のこと」をいいます。

逆に下落トレンドの定義は「高値、安値ともに切り下がっている状態のこと」になります。

これが「株価上昇トレンドの定義」です。

この定義にしたがって株価が上昇している過程で、一時的な下落が押し目買いの絶好のポイントなのです。

では「株価上昇トレンドの定義」にあるような上昇トレンドを、実際の株価チャートで見てみましょう。

以下、ヤマシンフィルタ(6240)の日足チャートです。

高値、安値ともに切り上がっていて、きれいな上昇トレンドを形成しています。

一度、上昇トレンド入りした銘柄は、しばらく上昇を継続させる可能性が高いので、トレンド発生時の初期段階で、「トレンドの定義」に沿っているかを見極めることで、その後の、一時的下落で押し目買いのエントリーが可能になるはずです。

まずはこの「株価上昇トレンドの定義」を覚えておいてください。

決済ポイントが明確なら“ナンピン買い”OK!

ここから押し目買いのエントリーについて技術的なことを少しお話ししましょう。

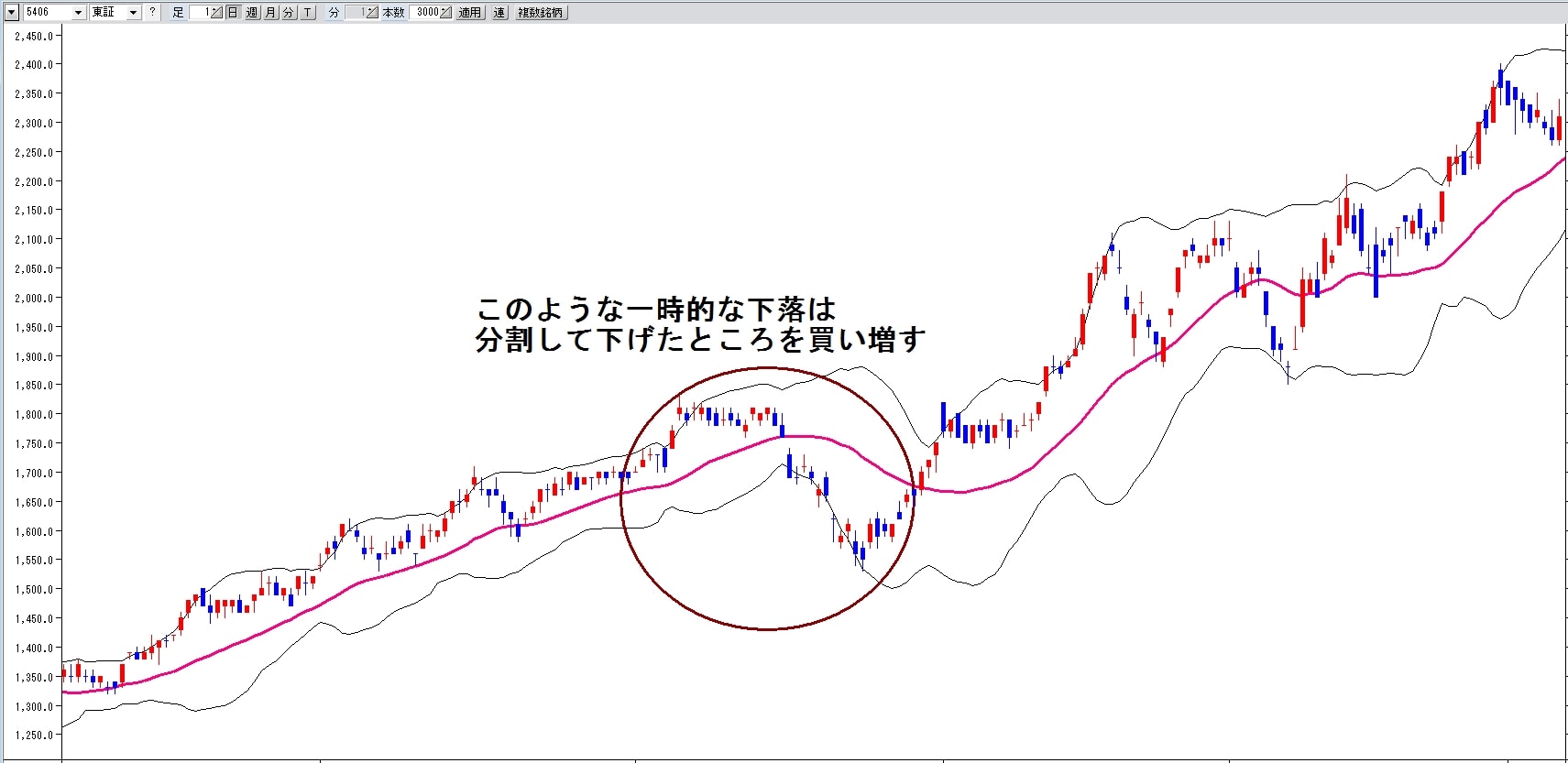

一度、上昇トレンド入りした銘柄は、上昇を継続させる可能性が高くなるため、一時的な下落が押し目買いのポイントになりますが、一発でポジションを完成させるより、分割して安くなったところを買い増していくことが、とても有効な買い方でず。

一般的に、株価が安くなったところを買い増しすることを“ナンピン買い”といいます。

なぜ“ナンピン買い”が有効かといえば、一番安いことろで買うことは不可能だからです。

まずは以下のチャートをご覧ください。

株価が下げ始めた時、買うポイントが必ずしも安値であるとは限りません。

押し目買いを入れた直後、さらに株価が下がることは良く起こります。

こんなとき、一発で買いポジションを作った場合、大きな含み損に発展する可能性が高まります。

したがって、買いポジションの予定数量を分割して、安くなったところを買い増していくことで、買いコストを下げる効果や、含み損を最低限に抑え込む効果が得られるのです。

また、“ナンピン買い”を行った後、再び株価上昇に転じた時には含み益に転じることになり、利益額も大きくできるようになるのです。

つまり、買いエントリー後、将来の「決済ポイント」が明確なら“ナンピン買い”をすべきというのが僕の考えです。

ただし、株価が上昇トレンドに入っていて、さらに株価が上昇する見込みがあることが前提であることはいうまでもありません。

“無計画”なナンピン買いは、絶対にやってはいけない

「いやいや、ナンピン買いはやってはいけないのでは?」と思った方も多いことでしょう。

最近、雑誌や書籍では「ナンピン買いをしてはいけない」といった記述が多く見受けられるようになりました。

なぜこのような記述が多くみられるようになったかというと、あまりにも“無計画”なナンピン買いが蔓延したことが原因かと考えられます。

それとインターネットで売買する投資家が増えることで、売買の「短期志向」が高まったことも大きな原因です。

“無計画”なナンピン買いとは、

・数日で決済するつもりが含み損を抱え、決済を先送りした挙句ナンピン買いをする

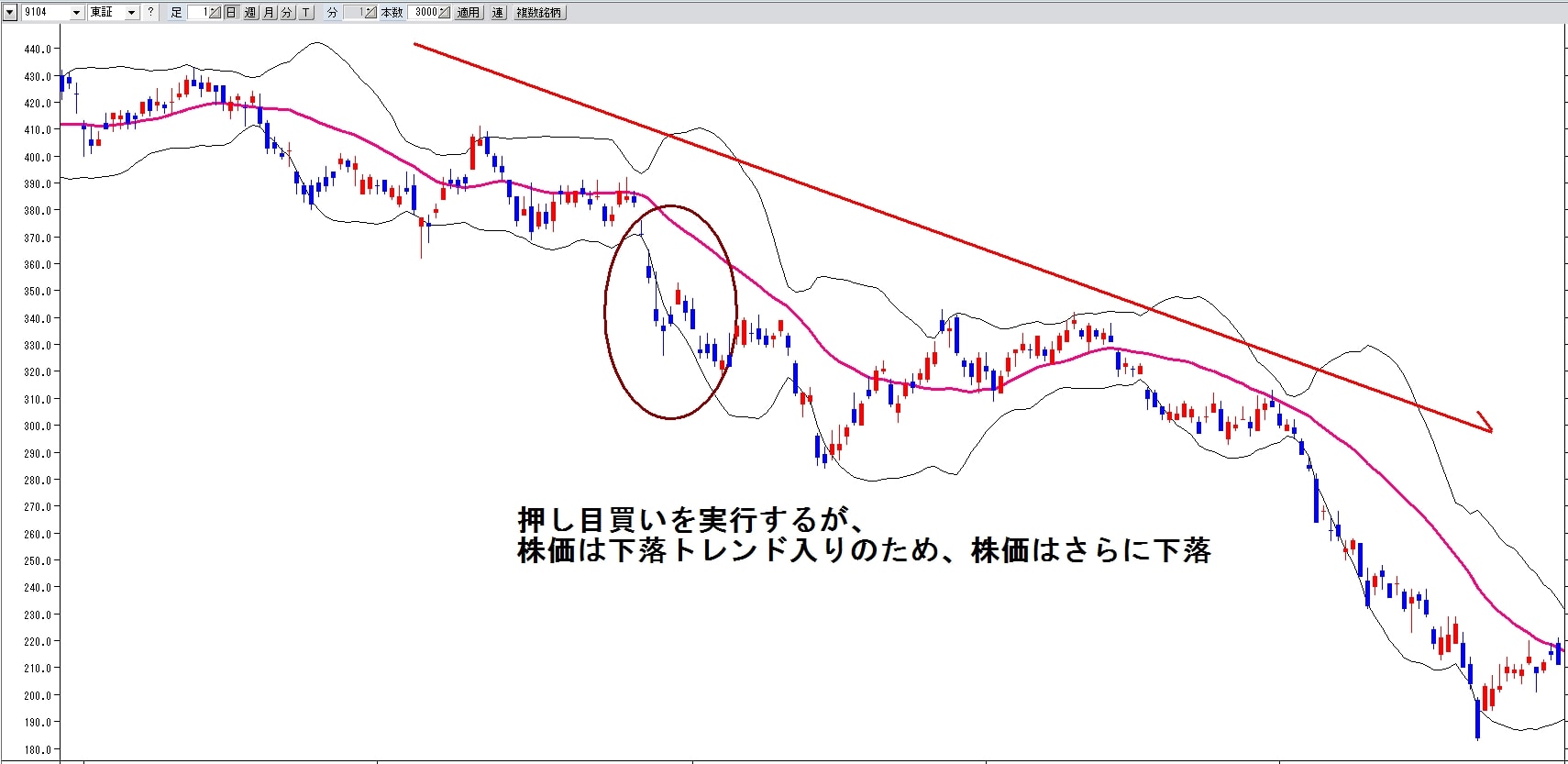

・下落トレンドに入っているにも関わらず、根拠のない上昇を期待したナンピン買い

・含み損が拡大しているにも関わらず、根拠のない上昇を期待したナンピン買い

・自分のミスを認めたくないという気持ちから、それを正当化するためのナンピン買い

・「もうそろそろ上がるはずだ」といった、根拠なき楽観主義によるナンピン買い

このような“ナンピン買い”は、さらに含み損が拡大し、塩漬け株を量産する最悪な結果が待っています。

このような“ナンピン買い”は当然、絶対にやるべきではありません。

しかし「上昇トレンド」を見極め、そのトレンド継続が否定される(下落トレンドの定義に当てはまる)までは、買いポジションの予定数量を分割した計画的な“ナンピン買い”は行うべきでしょう。

「押し目買い」を成功させるための分析手法

ではいよいよ押し目買いを成功させるための、絶好の“買い場”を見つけるための分析手法についてお伝えしていきたいと思います。

まず、抑えておきたいのは以下の3つの条件です。

1.「下落」⇒「レンジ」⇒「上昇」という流れを確認する

2.「レンジ」⇒「上昇」に変わるときの「出来高の増加」を確認する

3.株価上昇を見極めるための「トレンドの定義」を確認する

という3つの要素を必ず頭に叩き込んで相場をみるようにしてください。

「下落」⇒「レンジ」⇒「上昇」という流れを確認する

上場企業は、四半期ごとに決算内容を発表することが義務付けられ、その内容によって今後の株価に影響を及ぼします。

つまり株価は一般的に、売上や利益、一株利益などが増えてくるようなら現在の株価は“割安”と考えられ上昇につながりやすくなります。

逆に、売上や利益、一株利益などがピークを越え減少していくようなら、現在の株価は“割安”と考えられ、下落につながりやすくなります。

もちろん短期的な需給要因で、株価は上がったり下がったりしますが、大きな流れは企業業績(ファンダメンタルズ)によるところがきくなります。

これらの動きを長期間の株価チャートを用いて、まずは今がどのような水準にあるかを確認する必要があります。

以下のチャートは、それを示したものです。

業績がピークを迎えた株価は、それを織り込みはじめ徐々に下落していきます。

その後、業績を織り込みず済みとなった株価は下落が止まるものの、上昇期待ができるような業績ではないことから狭い範囲で需給をこなす“レンジ相場”になります。

そしてその後は、業績回復期待から株価は上昇に転じていくのです。

これが一般的な株価の大きな流れになります。

つまり株価というのは、「上昇」⇒「レンジ」⇒「下落」⇒「レンジ」を繰り返しながら動いていくことが多く見受けられるのです。

企業のファンダメンタルズ分析について書いた記事がありますので、ぜひ読んでください。

「レンジ」⇒「上昇」に変わるときの「出来高の増加」を確認する

「押し目買い」を成功させるためには、上昇トレンドをできるだけ早く見極めて、上昇が継続する過程で、一時的な下落に的を絞ることが重要であることは、これまでお伝えしてきた通りです。

ということは「レンジ相場」から「上昇相場」への転換をできるだけ早く見極めなければなりません。

しかし、単なる株価チャートでは、未来のことは誰にもわからないため、見極めることはかなり厳しいでしょう。また次の四半期決算まで待つと、買いエントリーが出遅れる可能性も否定できません。

では、どうやって「レンジ相場」から「上昇相場」への転換を見極めれば良いのでしょうか?そこで僕が実際に使っている「見極め方」を伝授したいと思います。

それは「出来高の増加」に注目する方法です。

以下のチャートをご覧ください。

ちょうど丸で囲んでいるのが「出来高が増加した」部分を示しています。

なぜこのような状況が起きるかというと、この出来高を作っているのは、機関投資家、ファンド筋、大口投資家が参加したことで起きる現象です。

このように機関投資家などが売買する資金動向を「スマートマネー」という言い方をしますが、機関投資家や大口投資家が大きな資金を投入して「買い」を入れてきたということは、株価上昇に対する「根拠がある」からです。

その企業を詳しくリサーチした結果、業績が良くなる可能性が高いという“確信”が得られたから、大量の資金を投入してきたと考えるが普通です。

このように大口投資家は、ちょっと株価が上がったからといってすぐに利益確定に動くことはありません。彼らが利益確定をするタイミングは、企業のファンダメンタルズから見て“割高”になったことを確認できたときです。

ということは、このように「レンジ相場」から「上昇」に転じる初期の段階で、出来高が急増しているような場合、その上昇トレンドは続く可能性が高いという裏付けとも考えられるのです。

したがって「出来高の増加」のポイントをしっかり見逃さないようにしてください。

株価上昇を見極めるための「トレンドの定義」を確認する

「レンジ相場」を脱却した株価は、出来高急増を伴って、力強い上昇を演じながら上昇トレンドを描きます。その際、「高値、安値ともに切り上がる」状態になります。

このとき大口投資家はさらに「買いポジション」を増加させたり、別の大口投資家の資金を巻き込みながら上昇トレンドを強めてくる動きに発展します。

大口投資家の資金は、ちょっとの株価変動によって資産状況が大きく変わります。

したがって、できるだけ買いコストを低く抑えることを考えます。

なので中長期スタンスの大口投資家は、上値をどんどん買い進めるということはあまり行いません。

彼らは、株価がさらに上がることを前提に、一時的な下落でさらに「買い」を入れてくるのです。つまり「押し目買い」に動くことになるのです。

このような押し目買いが働くことによって、前回の安値を割り込むことなく安値の水準はどんどん切り上がってくると考えられるのです。

初心者でもわかる!押し目買いのタイミングの捉え方

ではここからは、初心者の個人投資家でも、すぐに使いこなせるように、テクニカル指標を使った「押し目買いのポイント」を見極める方法をお伝えしたいと思います。

移動平均線を使う

個人投資家が一番なじみのあるテクニカル指標は「移動平均線」だと思うので、まずはここからお伝えしていきましょう。

ここで問題となるのが「何日の移動平均線を使えば良いのか?」ということですね。

一部上場銘柄を対象に押し目買いを考える場合は、基本的には「25日移動平均線」を使ってみてください。

株価の動きをみていると分かってくるのですが、株価が「25日移動平均線」から大きくかい離するとまた移動平均線に向けて戻ってくる傾向があります。

なぜ「25日移動平均線」なのかというと、証券取引所が信用取引の規制のためのひとつの基準としているため多くの投資家が意識するポイントでもあるからです。

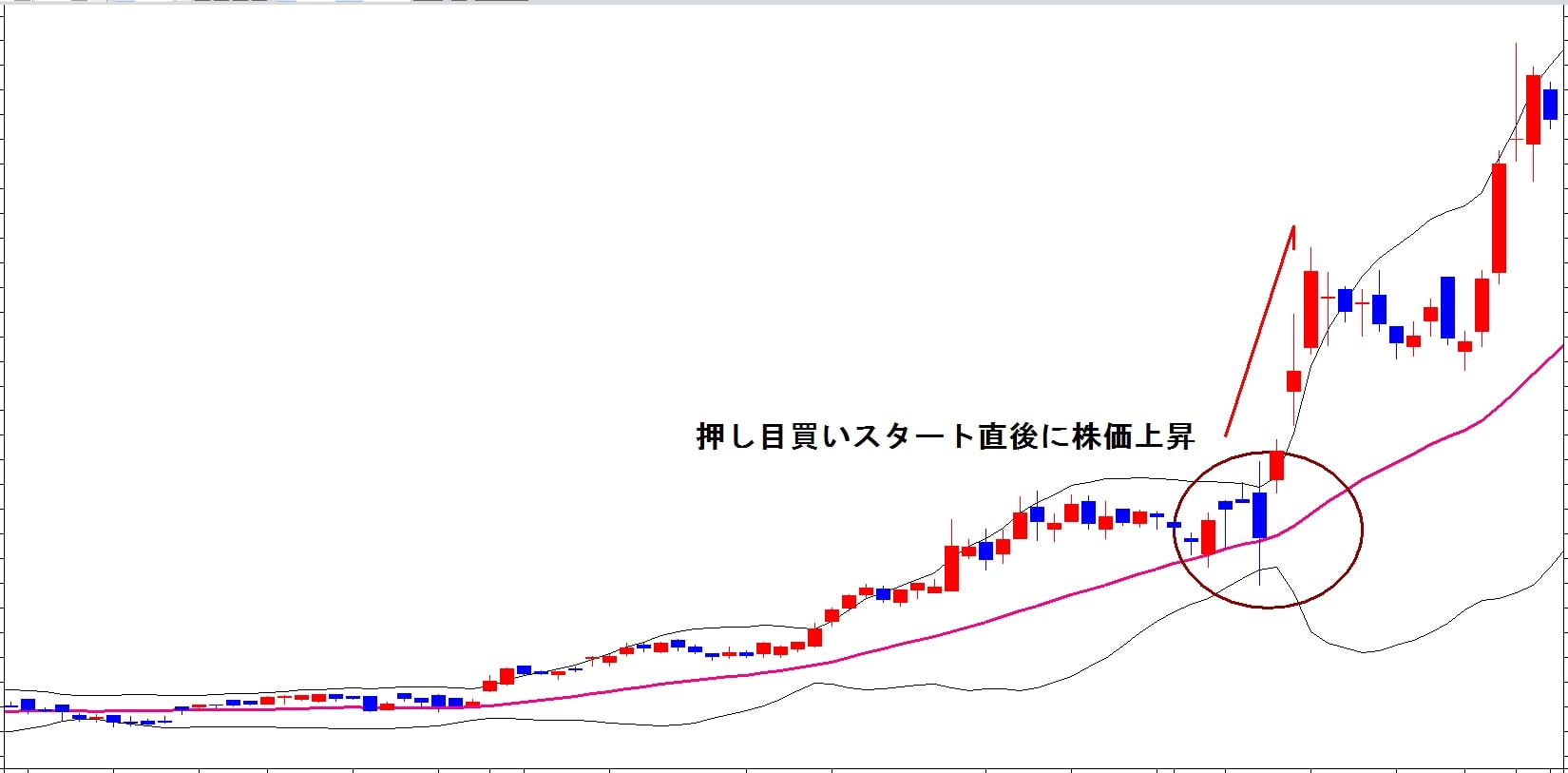

統計的に見ても「25日移動平均線」での反発が良く起こるので、25日移動平均線が押し目買いの一つの基準となります。使い方は、以下のチャート図を参考にしてみてください。

株価と「25日移動平均線」との上方かい離が大きくなり、株価が下がってきたときに、「25日移動平均線」前後で止まりその後再び上昇に転じることをイメージしながら「押し目買い」のポイントとして使います。

初心者の方はいろんな銘柄を使って、過去のチャートを確認しながら、株価と「25日移動平均線」との関係性を丁寧に確認して、そのイメージを付けるようにしてください。

なお、必ず「25日移動平均線」で止まり上昇するとは限りません。

成功率は50%程度と考えるべきでしょう。

ボリンジャーバンドを使う

「ボリンジャーバンド」も個人投資家に人気のあるテクニカル指標です。

この指標は、移動平均線を中心に、上下に帯状の“バンド”と呼ばれるものを表示させています。

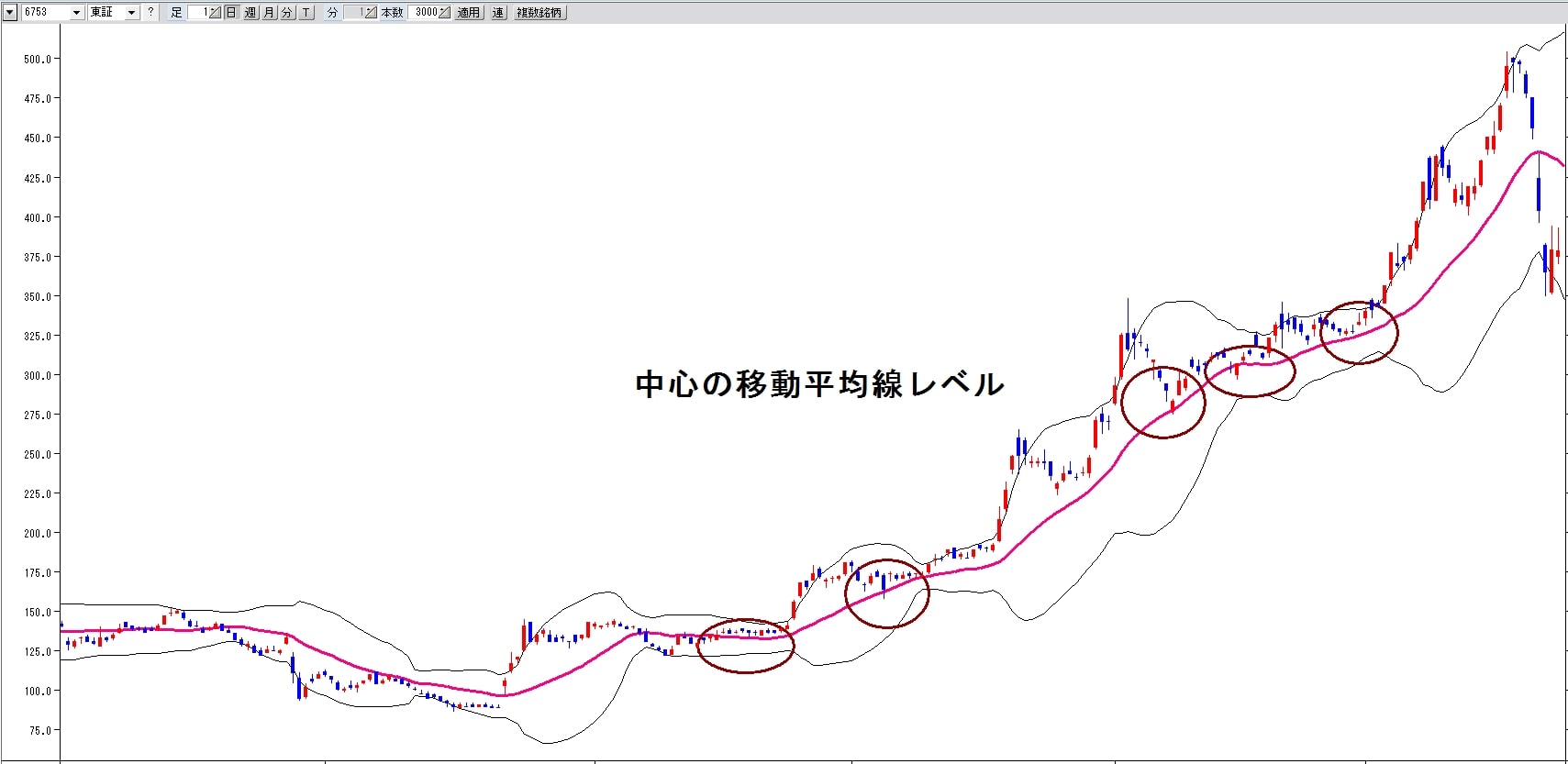

使い方は、以下のチャート図を参考にしてみてください。

丸で囲っているのが押し目買いのポイントになります。

ひとつは「中心の移動平均線レベル」、もうひとつは「下限バンドのレベル」です。

力強い上昇時は「中心の移動平均線レベル」が押し目買いのポイントになることが多く、じわじわ上がっていくような上昇時は「下限バンドのレベル」が押し目買いのポイントになると思います。

なお、ボリンジャーバンドのパラメーターは初期設定の「20」です。

「中心の移動平均線レベル」

「下限バンドのレベル」

ただこれも「25日移動平均線」同様、株価の動きよって変わってくるため、必ずそうなるということではありません。

初心者の方はいろんな銘柄を使って、過去のチャートを確認しながら、株価と「ボリンジャーバンド」との関係性を丁寧に確認して、そのイメージを付けるようにしてください。

ボリンジャーバンドについては、以下で詳しくお伝えしているのでぜひ読んでみてください。

押し目買いのエントリー方法

ではここからは、押し目買いによる買いエントリーの方法についてお伝えします。

『決済ポイントが明確なら“ナンピン買い”OK!』のところでも触れましたが、押し目買いによる買いエントリー時はできるだけ、株価が安くなったところを分割してエントリーすべきです。

仮に、1銘柄に対して50万円を投資する場合で考えてみます。

・株価:1000円前後

・売買単位:100株単位

・投入資金:50万円

上記のモデルケースの場合、100株ずつ買いエントリーする場合、5回に分けてエントリーすることが可能になります。

最初の買いで「底値」でエントリーすることはほぼ不可能なので、エントリー後、さらに株価が下がることを始めから想定しておきます。

下がったところで5回もエントリーチャンスが生まれるので、買いコストを下げることはそれほど難しくはないでしょう。

またもう一つのケースとして、3回目くらいの買いから株価が上がりはじめることもあるでしょう。僕の場合はこんなとき、残り数量をまとめて買いエントリーすることにしています。

ただ株価が上がり過ぎるような場合は予定数量未満で買いを終了することもあります。

大切なのは、上昇トレンド途中の一時的下落を利用して、買いコストを下げることです。

この目的が達成されないなら、買いは止めることが望ましいと思います。

思惑が外れたときの対処方法

押し目買いだと思って、下げたところを分割してエントリーしたとしても、思惑通りにいかず、さらに株価が下がることは起こります。

これは「上昇トレンドが続かない場合」や「エントリーそのものが大幅に遅れた場合」に起きる現象です。

もしあなたが「押し目買い」を実行し、このような局面に遭遇したのなら、思い切って“損切り”することを強くおすすめします。

そもそも思惑が外れたということは、当初のプランと逸脱しているため思わぬリスクを抱え込むことに発展しかねません。

株式投資は上手くいくときもあれば、上手くいかないこともあるのです。

イメージと違う動きなら、勇気をもって“損切り”しなければならないのです。

「損切りは、したくない」

「株価はいずれ回復する」

という思いがあなたに芽生えた時、今よりもっと手痛いしっぺ返しに会う可能性が急速に高まります。

「思惑が外れたら“損切り”する!」という強い思いを忘れないようにしてください。

まとめ

今回は押し目買いについて、実際の体験談をもとにあらゆる角度から、かなり深く具体的にお伝えさせていただきました。

押し目買いを知らない人も、ある程度理解できたのではないでしょうか。

ここでお伝えした一連の判断方法は、“セオリー”ですので全てがその通りに動くわけではありません。

ただ、「押し目」を捉える基準として実際によく用いられている指標であり、役立つことは間違いないと言えます。

見るべきポイントさえきちんと把握できれば初心者でも十分狙っていけますので、利益獲得チャンスを増やすという意味でも積極的に取り入れてみてはいかがでしょうか。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。