紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

アメリカ市場で、SNSで集まった個人投資家が投資アプリ「ロビンフッド」を使って、ボロ株のゲームストップ株を急騰させて機関投資家を打ち倒したというニュースが、大きな話題となっています。

大統領選でも国民の分断があらわとなったアメリカでは、株式市場においても分断の影響が出てしまった格好です。

ただ、経済格差が広がっており、SNS全盛の現代において、このような出来事は日本でも起こる可能性があるため、一般投資家にとっても対岸の火事では済まないかもしれません。

今回は、投資アプリ「ロビンフッド」やゲームストップ株急騰の背景について説明した上で、SNS時代の投資の注意点について解説していきます。

- 投資アプリ「ロビンフッド」やゲームストップ株急騰の背景がわかる

- SNS時代の投資の注意点がわかる

- 仕出株だったと推測される銘柄の値動きをチャート付きで学べる

いま話題の「ロビンフッド」やゲームストップ株とは?

ニュースでも話題となっている投資アプリ「ロビンフッド」やゲームストップ株について押さえておきましょう。

個人投資家による機関投資家への反乱

2021年1月、SNSに集った個人投資家が投資アプリ「ロビンフッド」を使って、ボロ株のゲームストップ株を急騰させるという出来事がアメリカ市場で起こりました。

「ロビンフッド」とは、アメリカで普及している投資用スマホアプリです。

ワンクリックで手軽に投資をすることができ、他のユーザーと共同購入ができるため少ない元手で投資を始められることなどから若者を中心に人気のアプリとなっています。

今回起こったゲームストップ株の急騰では、SNS上で「機関投資家(ヘッジファンド)を大損させる」という目的で結託した個人投資家たちが、「ロビンフッド」を使って価格を吊り上げたという背景があります。

ゲームストップ株を買い上げて急騰させることによって、ゲームストップ株を空売りしていた機関投資家が強制決済(ショートスクイーズ)せざるを得なくなり、機関投資家のショートスクイーズによる買い戻しが出ることによってゲームストップ株はさらに急騰。

空売りを仕掛けていた機関投資家は大きな損失を出してしまうという構図です。

巨大な機関投資家が大勢の個人投資家を出し抜くのではなく、個人投資家の集団が機関投資家を出し抜いて大損させるというセンセーショナルな出来事として注目を集めることとなりました。

格差拡大が止まらないアメリカでは、大統領選でも分断があらわになりましたが、社会の分断が株式市場でも表出してしまった格好です。

ゲームストップ株の動向

大きな話題となったゲームストップ株の動向を見てみましょう。

ゲームストップは、アメリカでゲームソフトの小売販売を手掛ける企業です。

インターネット時代に適応できていない衰退企業として、株価はボロ株領域にまで売られていました。

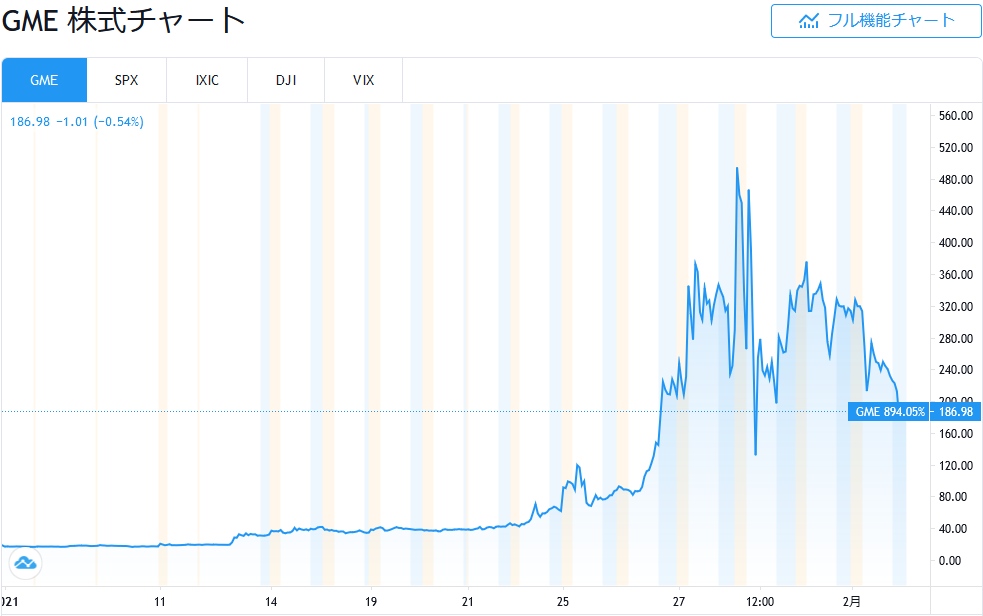

次のチャートはゲームストップ株の2021年1月から1ヶ月の30分足チャートとなります。

【GMW】ゲームストップの30分足チャート(引用 : https://jp.tradingview.com/symbols/NYSE-GME/)

ゲームストップ株は、2021年1月初めには19.00ドルを付けていましたが、徐々に株価が上がっていき、1月27日に急騰。

1月28日には一時483ドルまで上がりました。上昇率にすると1ヶ月弱で25.42倍(2,542%)となります。

アメリカ市場にはストップ高がないため、わずか数日でこのような急騰となってしまいました。

しかし、1月28日、投資アプリ「ロビンフッド」は、ゲームストップ株の買いを制限。ゲームストップ株は急落し、一時112.25ドルまで急落しました。

483ドルの高値を付けたわずか4時間後に-76%の大暴落という狂乱相場に。

空売りを仕掛けていた機関投資家も大損したものと見られますが、ゲームストップ株に遅れて買い参入した少なくない個人投資家も大損したものと思われます。

一方、急騰前に仕込んでおいた投資家は、巨額の利益を手にしたことも間違いないでしょう。

ロビンフッドによる個人投資家の反乱が起こった背景

投資アプリ「ロビンフット」による個人投資家の反乱が起こった背景としては、いくつかの要素が指摘されています。

SNSや投資アプリの発達

個人投資家が、”機関投資家を倒すために”一斉にゲームストップ株を買うという投資行動をとれた背景には、SNSの発達という現代ネット社会の特徴が挙げられます。

特に、今回はSNS掲示板「レディット」が大きな影響力を持ったと伝えられています。

大きな影響力を持つインフルエンサーのもとに個人投資家が結託すれば、巨額の資金を持つ機関投資家をも凌駕できてしまう場合があるということを、今回のゲームストップ株は示しました。

そして、投資アプリ「ロビンフッド」に代表されるような、気軽に投資可能な投資アプリの発展・普及も今回の出来事が起こった要因の一つです。

ゲームストップ株の高騰は、SNS時代という社会の変化と、誰でも投資可能なアプリの登場というテクノロジーの発展が生んだ出来事だったと言えるでしょう。

経済格差の拡大

今回、個人投資家が機関投資家を倒すために結託した背景には、経済格差の拡大が大きな要因として指摘されます。

新型コロナ禍においても、アメリカの格差の象徴とされるウォール街やシリコンバレーは影響を受けるどころかむしろ業績を拡大しており、格差は拡大するばかりです。

また、格差社会の悪として機関投資家(ヘッジファンド)を倒すという動機があったことも確かですが、参加者の多くは株式投資による利益も魅力的だった面があったことも否めないものと思われます。

ゲームストップ株は、わずか数時間の間に数倍の上昇となりました。仮に10万円を投資して、1時間で2倍になったとしたら時給10万円となります。

もちろん、逆にお金を失うリスクもありますが、株式投資が経済的にも魅力だったことが、格差社会においてより多くの個人投資家を引き付けた面があることは否めないでしょう。

給付金の支給

今回、多くの個人投資家が「ロビンフッド」でゲームストップ株に参加できた背景の一つとして、アメリカの新型コロナ経済対策として給付金が支給されたことが挙げられています。

バイデン政権の経済対策として1人あたり14万円の給付金が支給されることも決まっており、これらの給付金がゲームストップ株に向かったものと推測されています。

特に、ゲームストップ株は約20ドルのボロ株となっていたことから、給付金でも投資可能となっていました。

日本市場でも、定額給付金が支給された2020年には、10万円未満から投資できるボロ株や低位株が大きく上がっており、給付金の一部が株式市場に向かうというのは万国共通の現象のようです。

ゲームストップ株のような出来事が日本でも起こる可能性はあるか?

日本市場にはストップ高/ストップ安制度があるため、ゲームストップ株のような大乱高下になることはありません。

ただ、ゲームストップ株の値動きは、日本株でもときどき出現する「仕手株」とよく似ています。

仕手株とは、一部の市場参加者が価格を吊り上げるために行う投機行為のことです。

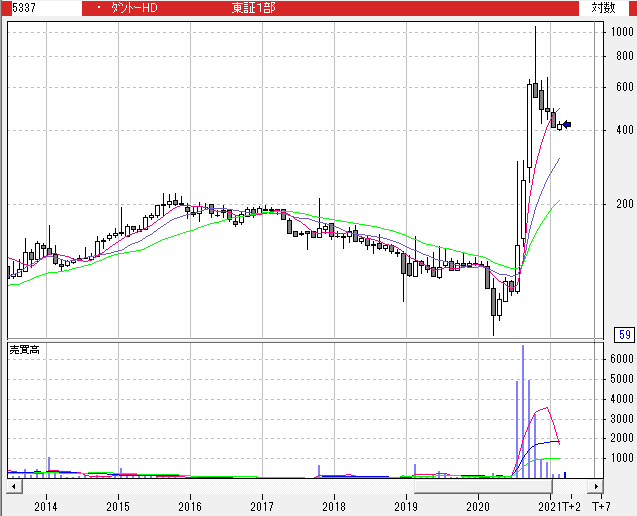

例えば、2021年に東証一部銘柄で最も大きく上げた銘柄はタイルメーカー大手の【5337】ダントーホールディングスでしたが、こちらは仕手株だったものと推測されます。

【5337】ダントーホールディングスの月足チャート

ダントーホールディングスは、2020年6月までは100円未満のボロ株でしたが、7月に急騰して一時1,000円台にまで上昇しました。

SNSでの反乱があったわけではありませんが、特に材料やニュースがなくても突然急騰したこと、仕手筋が仕掛けやすいボロ株から急騰したこと、定額給付金でも買える価格帯だったこと、高値を付けてから大暴落したことなど、ゲームストップ株の急騰と多くの共通点があります。

今後、SNS時代において、日本でもゲームストップ株のようにSNSで先導された銘柄がいつ出てきてもおかしくはありません。

また、日本でも格差が拡大している点は否めず、「上級国民」「下級国民」といった用語がネット上で広まっていることからも、「上級国民の機関投資家を倒せ!」といった動きがあっても不思議ではないでしょう。

ゲームストップ株のような出来事に巻き込まれないためには?

ゲームストップ株のような出来事に個人投資家が巻き込まれないための注意点を押さえておきましょう。

ある程度の規模がある銘柄を手掛ける

今回、多くのニュースやメディアは、ゲームストップ株について、「個人投資家が機関投資家に勝利した!」などとセンセーショナルに報じました。

まるで、個人投資家がどのような銘柄であろうと大きく動かせる影響力を持ったような印象を受けます。

しかし、今回、個人投資家が大きく動意付かせたゲームストップ株は、そもそもボロ株であったことを押さえておかなければいけません。

例えば、AppleやAmazon、Wal-Mart、Coca-Colaといった主要銘柄は、機関投資家が束になっても動かせません。

これは日本市場でも同様であり、仕手筋が動かせるのは誰も手掛けなくなったボロ株や低位株だけです。

トヨタやソフトバンクは言うまでもなく、ある程度の知名度や流動性がある銘柄を個人投資家の集団がもてあそぶことはできません。

「今後、個人投資家の集団がゲームストップ株のように株式市場を荒らすのではないだろうか?」といった不安を持つ方もいるかもしれませんが、ある程度の規模がある銘柄を手掛けていればその心配は無用です。

低位株を空売りするとしても資金管理・損切りを徹底する

ゲームストップ株のような個人投資家の反乱・急騰が起こる場合に気を付けておかなければいけないことは、低位株を空売りしている場合です。

低位株の空売り戦略を得意としている場合には、急騰に巻き込まれたとしても全てを失わないような資金管理(例えば、1つの低位株にあてる資金は総資金の10%程度にする、分散投資を行うなど)が必要になります。

また、早く逃げるために、早めの損切りを徹底することも重要となってくるでしょう。

ただ、失敗した場合の損失が理論上無限大である空売りをする場合には資金管理・空売りが重要であることは低位株に限りません。

逆に言えば、買い戦略だけなら、個人投資家は気を付けることは特にないでしょう。

ただ、急騰後に手を出して大火傷してしまうリスクには注意が必要です。

まとめ

今回は、投資アプリ「ロビンフッド」やゲームストップ株の急騰について説明した上で、SNS時代の投資の注意点について解説してきました。

個人投資家が”機関投資家を倒すために”買われたゲームストップ株は狂乱相場となりましたが、「ロビンフッド」での買いが停止されて暴落したことによって、多くの個人投資家も損失を被る展開となっています。

ゲームストップ株の値動きを見てみると、日本市場でも多い「仕手株」とほぼ同じ展開になっていたと言えます。

格差が拡大しており、SNSが大きな影響力を持つ現代においては、日本市場でも同様の出来事が起こる可能性がないとは言えません。

ただ、いくら個人投資家が束になったとしても、動かせるのはせいぜい低位株やボロ株までというのも現実です。

ある程度の規模がある銘柄を選ぶ、分散投資や損切りを徹底するといった投資の基本を守っていれば、ゲームストップ株のような狂乱に巻き込まれる心配をすることはありません。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。