紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

ROE(自己資本利益率)は、株式投資のファンダメンタル分析において最も広く使われている財務指標の一つです。

ROEは、「企業が株主投資資本を活用してどれだけ効率的に利益を出しているか?」を示す財務指標で、企業の経営効率の高さを表します。

ROEは長期投資に有用な財務指標ですが、短期投資には向いておらず、また計算式に負債が含まれていないなどの点に注意して使うことが重要です。

今回は、ROEのメリットやデメリット、ROEの見方について抑え、株式投資に役立てていきましょう。

- ROEとは何かがわかる

- ROEとROAの違いがわかる

- ROEを使って長期投資銘柄を探す方法がわかる

ROEとは?

株式投資において最も使われる財務指標であるROEについて詳しく抑えておきましょう。

ROEって?

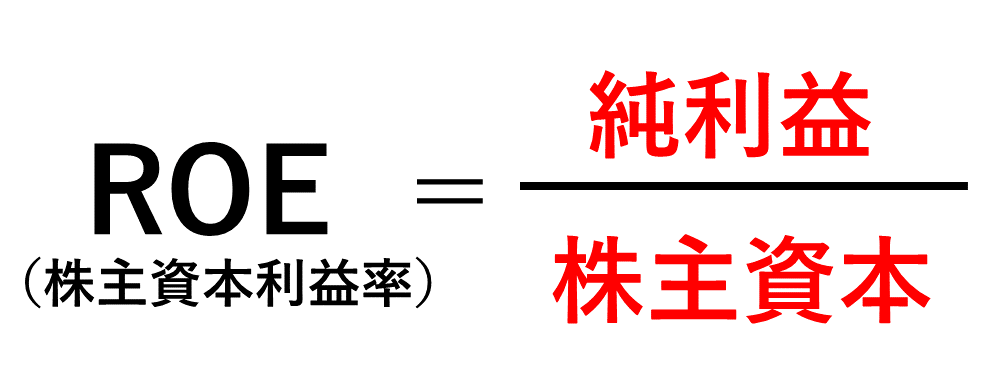

ROEは「Return On Equity」の略称で、「自己資本利益率」と呼ばれる財務指標です。企業の自己資本に対する当期純利益の割合を測るために用いられます。

ROEを一言で説明すると、「企業は株主投資資本を活用して、どれだけ効率的に利益を出しているのか?」を示す指標です。

ROEは「企業や経営者が株主に対して効率的な経営を行っているか?」を表す指標であるため、アメリカでは最も重要視される財務指標となっています。

ROEは、「当期純利益÷自己資本」で求められます。なお、会社四季報では自己資本は「株主持分」と表記されているため注意しておきましょう。また、ROEの分子には経常利益などが使われることもあります。

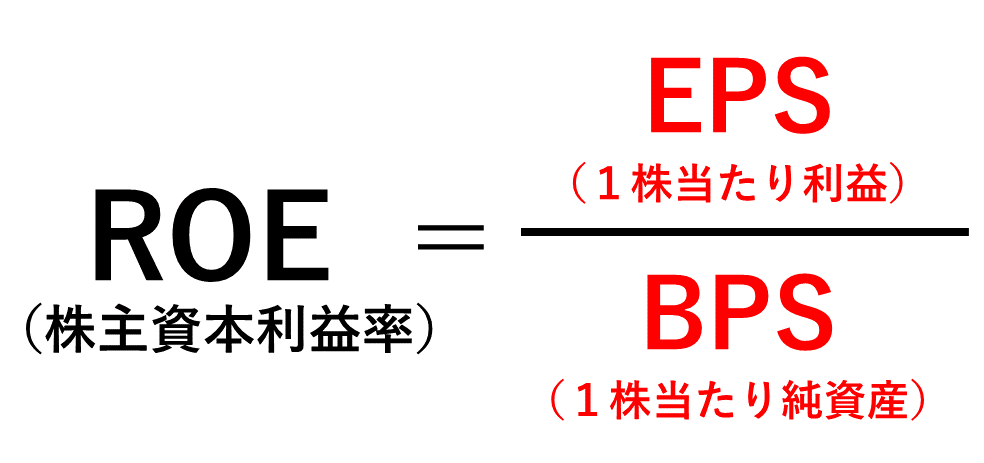

ROEは、「一株当たり当期純利益(EPS)÷一株当たり純資産額(BPS)」でも計算可能です。

例えば、自己資本が1億円、当期純利益が1,000万円の場合には、ROE=1,000万円÷1億円=10%となります。

一般的に、ROEが10%以上あれば、効率的に利益を出している企業とみなして問題ありません。

ROEを改善するには、売上を増やすかコストを削減するなどして分子の当期純利益を増やすか、分母の自己資本を減らすことで達成されます。

自己資本を減らす方法としては、余剰資金を使って減資や自社株買いをすることが挙げられます。

企業が自社株買いを発表すると投資家に好感されて買われやすいのは、自己資本の減少に繋がって、ROEの改善に繋がるためでもあります。

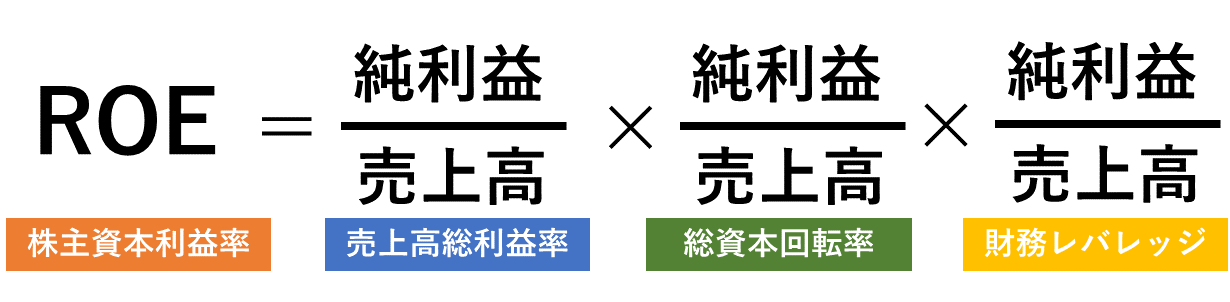

ROEは分解できる

ROEの計算式は、「売上高利益率×総資本回転率×財務レバレッジ」の3項に分解することが可能です。

上記のROEの分解式から、ROEを上げるには、企業の収益性を示す「売上高利益率」、資本効率を示す「総資本回転率」、財務の安定性を示す「財務レバレッジ」のいずれかを上げることで実現されることが分かります。

- 「売上高収益率」を上げる = 利益率の高い製品・サービスを開発する

- 「総資本回転率」を上げる = 売上を伸ばすか不要資産を売却する

- 「財務レバレッジ」を上げる = 株主配当を増やすなど

ROEのメリット

株式投資におけるROEのメリットを抑えておきましょう。

長期投資に向いている

ROEは、「株主に対して効率的な経営を行っているか?」を示す指標であるため、長期のファンダメンタル投資に向いています。

ROEは外国人投資家が最も重視する指標であるため、ROEが高いと長期的に株価が買われやすくなると期待できるためです。

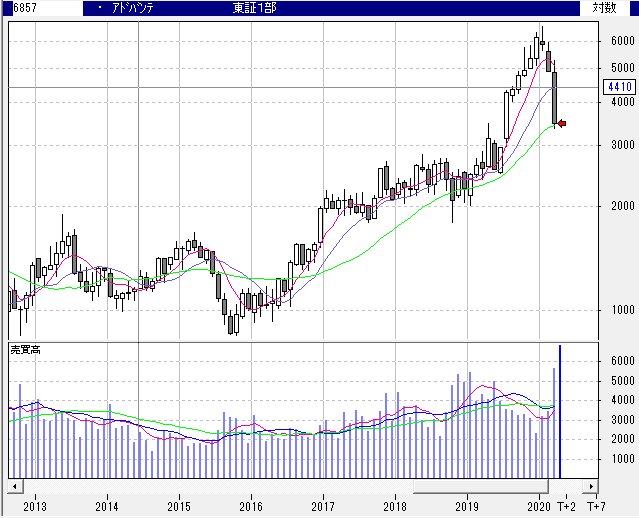

例えば、半導体製造装置大手の【6857】アドバンテストは、ROEが高い銘柄として知られています。

アドバンテストのROEは、2020年3月19日時点で35.25%となっています。

新型コロナウイルスによる世界株安の影響で直近の株価は大きく下げているものの、長期チャートで見ると右肩上がりの安定した値上がりとなっていることが分かります。

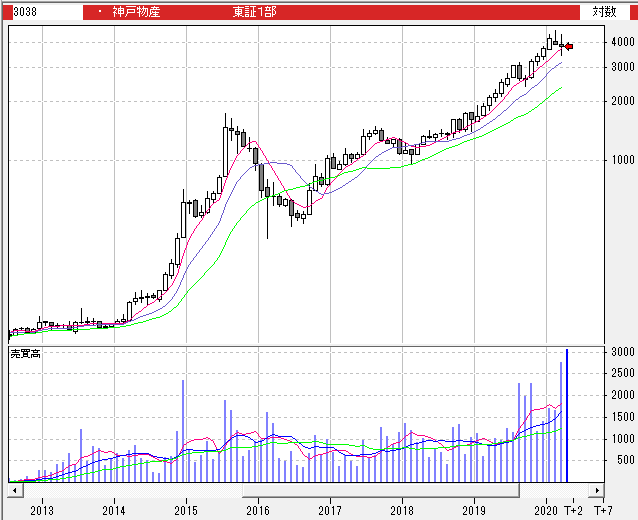

高いROEで長期的に株価上昇している銘柄は数多く、業務用食品の販売を手掛ける「業務用スーパー」を展開する【3038】神戸物産もその一つです。

神戸物産のROEは、2020年3月19日時点で30.95%となっています。

神戸物産は業績・株価ともに右肩上がりの成長を続けており、新型コロナウイルスによる世界株安でもほとんど株価が下がっていないことが分かります。

このように、ROEが良好な銘柄は長期投資に適している銘柄が多い傾向があると抑えておきましょう。

ROEのデメリット

ROEのデメリットや注意点について抑えておきましょう。

短期投資には向いていない

ROEは、長期投資を目的としたファンダメンタル分析に強みを持ちます。

一方で、デイトレードやスイングトレードといった短期投資ではROEは全く役に立たない指標です。

ROEの計算式には“株価”が含まれていないことが短期投資に役立たない決定的な理由であり、短期投資は株価や出来高といったテクニカル分析を使って行う方が有利と言えます。

ROEが良好な銘柄が短期投資に適する銘柄になることもありますが、それは「ROEが良好だから多くの投資家に買われた」→「短期投資に適する流動性・ボラティリティーのある銘柄になった」ということであり、「ROEが良好だから、短期投資に適する銘柄である」ということでは決してありません。

株式投資では、投資目的に合わせたツールを使うことが重要です。

ROEは長期投資に役立つ道具であり、短期投資をする上では全く役に立たない道具であると認識しておきましょう。

負債が大きくてもROEが改善されてしまう

ROEは長期投資に役立つ財務指標ではありますが、長期投資に使う上でも注意が必要な点があります。

ROEの計算式には“負債”が含まれないため、借金をして利益を上げた場合にもROEが高くなってしまうのです。

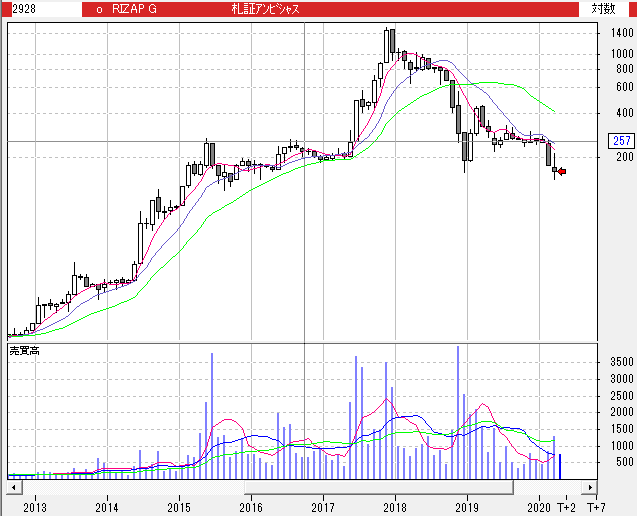

借金をして見せかけのROEを高くして失敗してしまった典型例が、減量ジム「ライザップ」を運営する【2928】ライザップグループです。

ライザップグループは、2014年から2018年度までの5年間平均ROEが44.6%という驚異的な高ROE銘柄となっていました。

高ROEが好感されて株価は暴騰し、2017年11月には1,545円まで上昇。2013年1月から比較すると100倍以上の上昇率となりました。

ただ、ライザップグループの高ROEの背景にあったのは、借金をして赤字企業の買収を繰り返し、「負ののれん」を作ることで一時的に見せかけの業績を上げるというものでした。

そして、ライザップグループは企業買収の失敗から大赤字を計上。2019年3月期ROEは前期の40.73%から一転して-54.78%となってしまいました。株価は大暴落し、高値から10分の1程度にまで下落しています。

長期投資においてROEは有効に活用できますが、同時に負債についてもチェックしておくことが重要です。

負債があったとしても成長に繋がる負債なら問題ありませんが、ライザップのように成長に繋がらない負債だったら注意が必要となります。

ROEとROAの違いは?

ROEとともに企業の収益性を測るために使われる指標としてROAがあります。

ROAについて理解した上で、ROEとROAの違いを抑えておきましょう。

ROAとは?

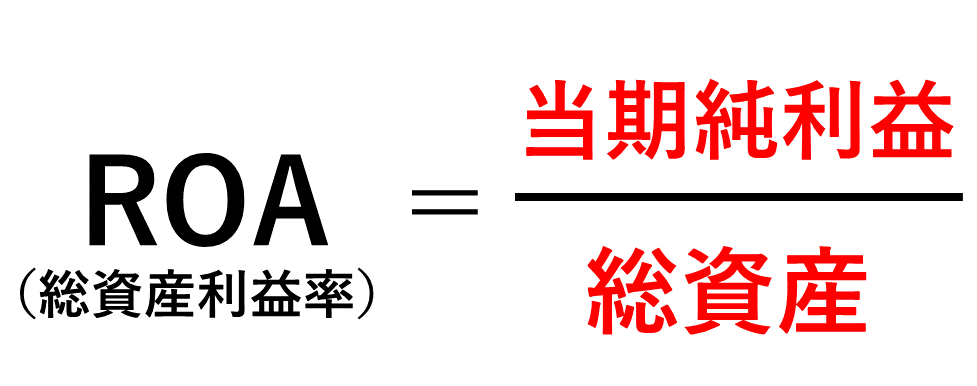

ROAは「Return On Asset」の略称で、「総資産利益率」と呼ばれる財務指標です。

ROAを一言で説明すると、「企業は総資産を活用して、どれだけの利益を生んでいるのか?」を示す指標となります。

ROAは「当期純利益÷総資産」で求められます。なお、ROAの分子には、当期純利益以外にも、営業利益や経常利益が使われることもあります。

例えば、純資産が1億円、当期純利益が500万円の場合には、ROA=500万円÷1億円=5%となります。

一般的に、ROAが5%以上あれば、効率的に利益を出している企業とみなされます。

ROAを改善するには、売上を増やすかコストを削減するなどして分子の当期純利益を増やすか、銀行からの債権を処理する、在庫を減らす、不要な設備を売却するなどして分母の総資産を減らすことによって実現されます。

ROEとROAの違いを抑えておこう

ROEとROAの違いを簡単に抑えておきましょう。

どちらも企業の収益性を示す指標ですが、ROEは「当期純利益÷自己資本」で求められる一方、ROAは「当期純利益÷総資産」で求められます。

ROE・ROAのいずれも分子は「当期純利益」で共通しており、違いは分母にあります。

ROEの分母は自己資本のみですが、ROAの分母に使われている「総資産」は自己資本と他人資本の合計です。

つまり、ROEは「株主資本に対して、どれだけ効率的に利益を出しているか?」を示す一方で、ROAは「(銀行からの借り入れなども含めた)総資産を使って、どれだけ効率的に利益を出しているか?」を示します。

ここで重要なことは、ROEは株主の出資に対する収益性を示すものであるため異業種での比較に用いることができる一方で、ROAは総資産に対するリターンであるため異業種間での比較に適していないということです。

例えば、自動車会社と小売業とでは、必要な設備などが全く異なるため、事業を展開する上で総資産に大きな違いが生じてきてしまうことは明らかです。

ROEは異業種間で「どの銘柄が株主リターンの高い銘柄か?」を調べるために使うことができますが、ROAは同業種間での比較に特化して使うことが重要であると抑えておきましょう。

ROEを調べる方法を抑えておこう

ROEは決算情報を使って算出されることもあり、PBRやPERに比べると、やや調べにくくなっています。

ROEを調べる方法について抑えておきましょう。

個別銘柄のROEを調べる方法

個別銘柄のROEを調べる方法を抑えておきましょう。

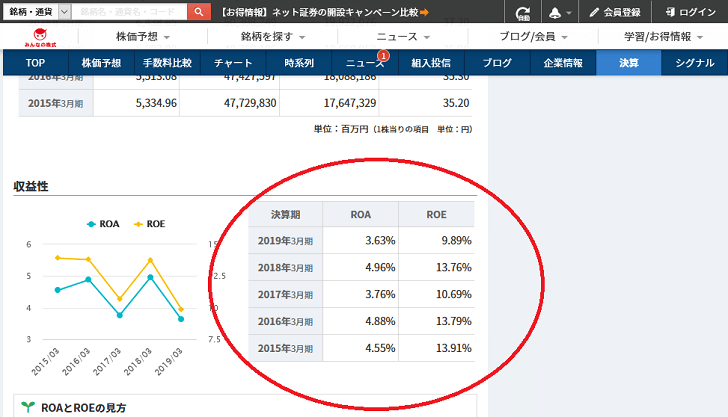

まず「みんなの株式」のホームページにアクセスします。画面左上の検索欄に、調べたい銘柄の銘柄名もしくは銘柄コードを入力します。銘柄情報が表示されたら、下段の右側タブにある「決算」をクリックしましょう。

引用)みんなの株式

決算情報が表示されたら、ページを下にスクロールしていきます。収益性の欄に、その企業のROA・ROEが表示されています。

引用)みんなの株式

ROEが高い銘柄を調べる方法

ROEが高い銘柄をランキング形式で調べる方法を抑えておきましょう。

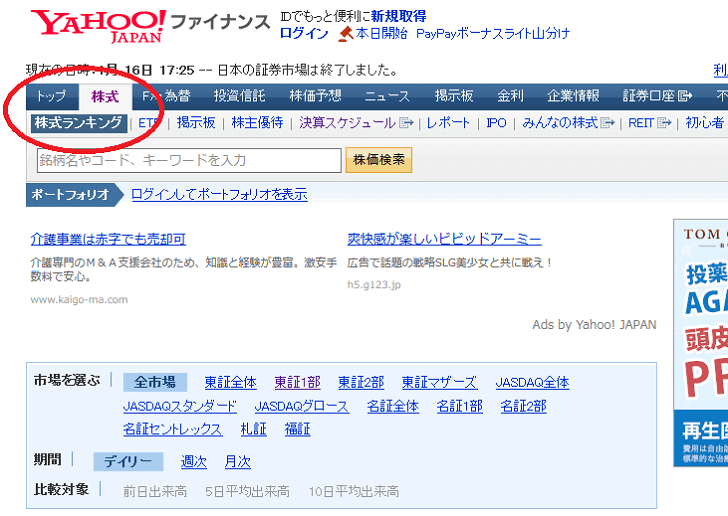

「Yahoo!ファイナンス」にアクセスして、ページ上部の「株式」→「株式ランキング」をクリックします。

引用)Yahoo!ファイナンス

ランキングが表示されたら、やや下にスクロールして、左側の企業ランキング欄の「ROE」をクリックします。これでROEが高い銘柄順にランキング形式で表示されます。

引用)Yahoo!ファイナンス

まとめ

今回は、ROEの概要やメリット・デメリットについて解説してきました。

ROEは、「企業は株主投資資本を活用して、どれだけ効率的に利益を出しているのか?」を示す指標です。

ROEは、アメリカの機関投資家が最も重視する財務指標であることもあり、長期投資のファンダメンタル分析に役立てることができます。

ただ、ROEの分母には“負債”が含まれておらず、借金をしてもROEが高くなってしまうことが盲点になっています。ライザップグループのように借金をして見せかけのROEを高めているようなケースには注意が必要です。

長期投資をするにしても、ROE単体で使うのではなく、PBRやPERといった他のファンダメンタル指標や、月足チャートなどのテクニカル分析と併用することが重要です。

また、ROEは長期投資に適した財務指標であり、デイトレードやスイングトレードなどの短期投資には全く役に立ちません。

ROEについてしっかりと理解した上で、ファンダメンタル分析や長期投資に役立てていきましょう!

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。